算法钱包:为什么英国千禧一代和Z世代将财富托付给人工智能

在经济波动、工资停滞不前、生活成本不断上涨的时代,传统的财务顾问正被更易于联系、以数据为导向的新型理财顾问所取代: 人工智能最近的研究凸显了英国年轻人中日益增长的趋势,他们越来越多地转向人工智能寻求财务指导,希望通过算法的精准性而不是人类的直觉来重新掌控自己的经济未来。

开放银行数据、生成式人工智能和预测分析的融合催生了“自主金融”这一全新领域。对于伴随原生数字服务成长起来的一代人来说,从移动银行到人工智能管理财富的飞跃不仅是顺理成章的,更是势在必行。这篇全面的分析深入探讨了这一转变背后的数据、心理驱动因素以及人工智能在个人金融领域的未来发展。

展望未来:人工智能界面为英国用户提供实时财务诊断。

展望未来:人工智能界面为英国用户提供实时财务诊断。 数据说话:寻求数字纪律的一代

来自金融科技创新者的突破性研究 克莱奥人工智能 这项研究揭示了英国 28 至 40 岁成年人的财务心理。该研究调查了 5000 名受访者,描绘了一幅该群体雄心勃勃但财务受限,并且越来越愿意将财务决策委托给机器的图景。

主要发现概览:

- 储蓄缺口 大多数受访者的储蓄额远低于预期目标,这主要是由于系统性的经济压力,而不是出于不良意愿。

- 人工智能的好奇心与行动 五分之一 受访者明确表示自己对人工智能理财工具“感到好奇”,另有 12% 的人表示兴奋。

- 纪律缺失 37% 他们表示难以自律,并将冲动消费视为实现储蓄目标的主要敌人。

- 知识差距 80% 相信他们的金融素养可以得到大幅提升,这表明教育人工智能领域存在着巨大的未开发市场。

数据显示,在这个相对狭窄的年龄段内,满意度存在显著差异。28至34岁的成年人满意度约为 满意度提升15%。 用他们的积蓄设法节省下来 每月增加 33%。 与 35 至 40 岁的同龄人相比,这表明存在一个“财务悬崖”,即不断累积的责任(抵押贷款、育儿和历史债务)超过了收入增长,使得人工智能工具的效率对老年人群体来说更加重要。

人工智能作为新的金融守护者

为什么人工智能被视为解决方案?答案在于这项技术能够自动执行各项流程。与按计划进行咨询的人类顾问不同,人工智能可以实时运行,在销售环节进行干预,或在现金流短缺发生之前进行预测。

信任算法

研究表明,人们对将自主权委托给软件表现出出乎意料的接受度:

- 可支配收入分析

64% 的人会信任人工智能来计算并建议他们真正“可以安全花费”的钱。 - 透支预防

54% 的人愿意让 AI 自动转账以避免手续费和透支费用。 - 账单管理

52%的人希望通过人工智能代理实现账单支付流程的自动化。

——Barney Hussey-Yeo,Cleo公司首席执行官兼创始人

这一转变代表着从……的过渡 个人财务管理 (PFM) 到 自主金融用户不仅仅想看到消费图表;他们希望软件能够主动纠正消费行为。他们想要的是一个能够说: “如果你想在周五交房租,你就买不起这杯咖啡了。” 或者 “因为你这周在食品杂货上的花费减少了,所以我把50英镑转到了储蓄账户。”

地理分界线:伦敦与北方

人工智能在金融领域的应用在英国各地并不均衡。研究凸显了显著的区域差异,人工智能算法必须考虑到这些差异才能真正发挥作用。一个基于伦敦薪资水平训练的“一刀切”算法,对于纽卡斯尔的用户来说将毫无用处。

财富差距数据:

富裕的南方用户节省 增加 26% 与北方居民相比,伦敦居民每月节省的金额要多得多。伦敦居民每月比诺里奇居民多节省约 250 英镑。这些数据表明,北方地区的 AI 工具需要重点关注…… 现金流优化和债务削减而面向伦敦居民的工具可能更侧重于…… 投资配置和财富增长。

金融科技的未来:从仪表盘到副驾驶

对于金融科技决策者和人工智能开发者而言,信息很明确:最强烈的信号并非仅仅是对“炫酷技术”的热情,而是人们在财务压力下迫切需要支持。37%的用户表示自律性差,80%的用户表示金融知识匮乏,他们需要的并非更优秀的图表,而是财务方面的得力助手。

信任障碍

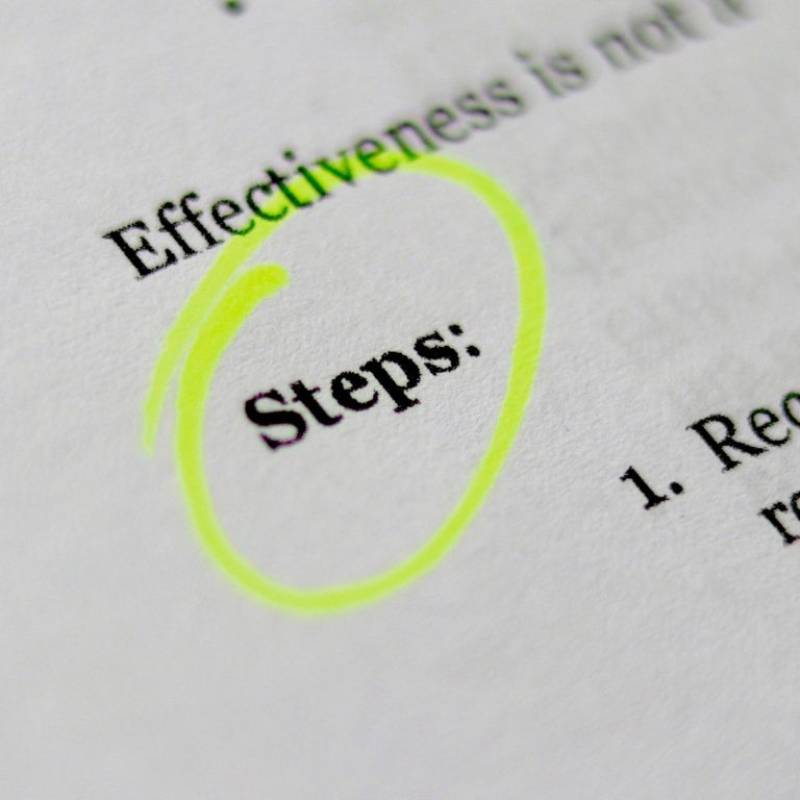

尽管人们普遍乐观,但信任仍然是一个关键因素。近四分之一(23%)的受访者倾向于先有限地使用人工智能,在将银行账户的控制权交给人工智能之前,需要“逐步验证”。这有利于…… 模块化产品设计 方法:

- 第一阶段: AI 扮演观察者的角色(警报和洞察)。

- 第二阶段: 人工智能充当顾问(提出需要审批的建议)。

- 第三阶段: 人工智能作为代理运行(自主执行)。

随着我们步入2026年,能够成功运作的金融科技平台将是那些能够弥合“意图”与“行为”之间鸿沟的平台。通过利用人工智能来增强用户承认自身缺乏的自律性,技术不再仅仅是追踪财富的工具,而是创造财富的主要引擎。

登录

登录